『インボイス制度』が2023年10月から始まります。

『インボイス制度』とはどのような制度なのか。法人や個人事業主は実施に備えて、どのように対処すべきなのでしょうか。本記事では、インボイス制度の概要のほか、メリット・デメリット、対処する際の要点などを解説します。

2023年10月からはじまるインボイス制度により、免税事業者と課税事業者のどちらで事業を続けるべきか悩んでいらっしゃる方は多いのではないでしょうか。

私の周りのクリエイターの方も、インボイス制度について、全然わからない・・と頭を抱えてご相談にいらしてくださっています。インボイス制度を理解するには、そもそもの消費税の仕組みを抑える必要があります。今回の記事では、『消費税の基本』についても簡単にお伝えしながら、『インボイス制度』についてみていきましょう。

今回、この記事では以下のことについて解説します。

【今回のポイント】

・インボイス制度の概要

・消費税の基本的な仕組み

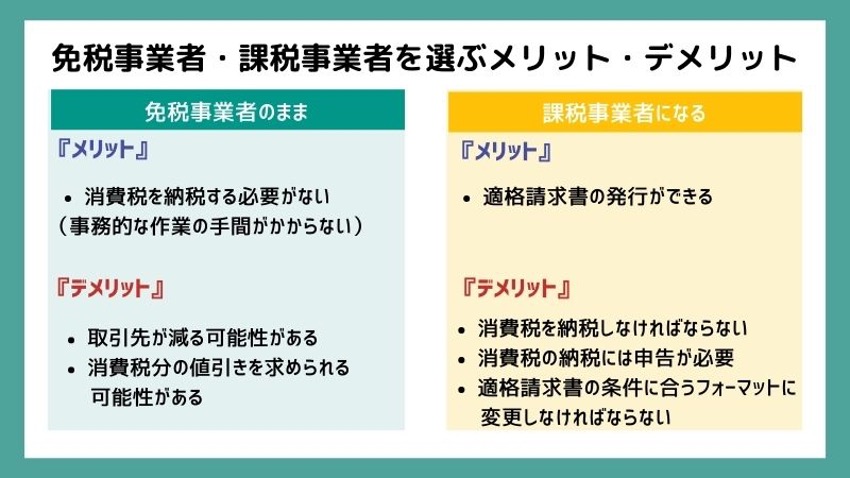

・免税事業者と課税事業者のメリットおよびデメリット

インボイス制度をご理解いただくには、そもそも「消費税の基本」をおさえる必要があります。課税事業者?免税事業者?の判定がわからない方は消費税の初歩的なまとめからどうぞ。

目次

- 1 インボイス制度って何?

- 2 インボイス制度とは?

- 3 免税事業者を選ぶメリットやデメリットとは?

- 4 免税事業者の最大のメリットは消費税を納税する必要がないこと

- 5 免税事業者のまま事業を続けるデメリット

- 6 1.取引先が減る可能性がある

- 7 2.消費税分の値引きを求められる可能性がある

- 8 課税事業者を選ぶメリットやデメリットとは?

- 9 課税事業者のメリットは適格請求書の交付ができる

- 10 課税事業者になるデメリット

- 11 1.消費税を納税しなければならない

- 12 2.消費税の計算や申告手続きが面倒になる

- 13 3.適格請求書の条件に合うフォーマットに変更しなければならない

- 14 まとめ:適格請求書を発行できないフリーランスや個人事業者は課税事業者への変更も検討する

インボイス制度って何?

【消費税の仕組み】計算方法や課税事業者と免税事業者の違いを徹底解説

免税事業者と課税事業者のメリットとデメリットを簡単にまとめてみました。この記事を読めば、インボイス制度が2023年10月からはじまる前に、自分は課税事業者(うちインボイス登録者)になるかどうか判断できるようになります!

インボイス制度とは?

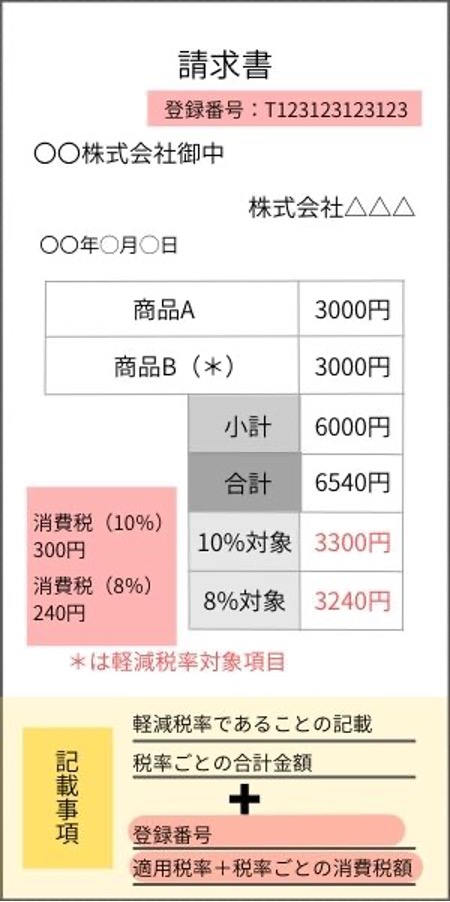

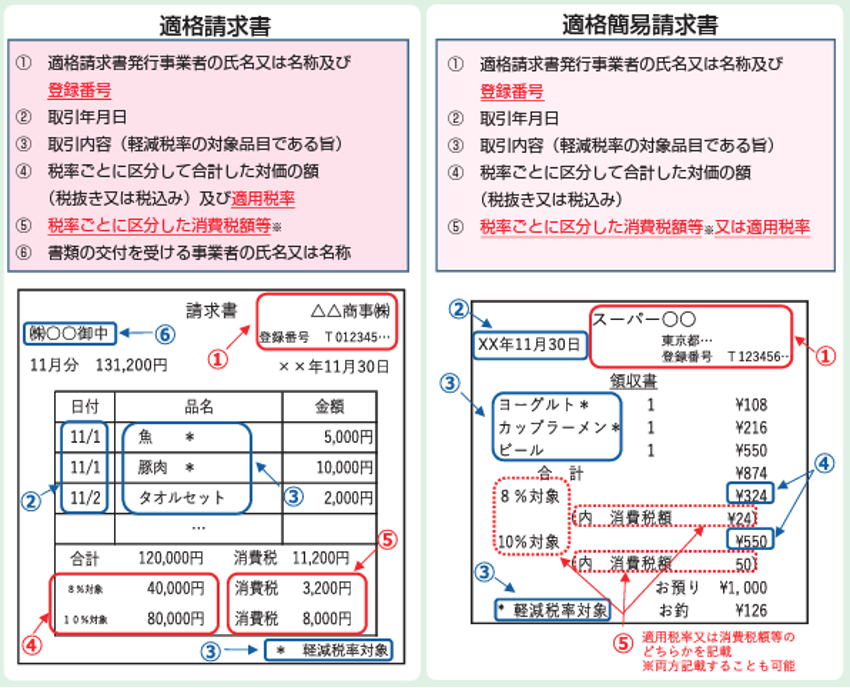

インボイス制度とは、軽減税率により複数の税率ができたときに仕入れ税額控除に適格請求書(インボイス)の保存が要件となる制度です。

インボイス制度が導入された後は、これまでの区分記載請求書から、インボイス方式(適格請求書等保存方式)が導入されます。

区分記載請求書の記載事項

・請求書を発行する事業者の氏名又は名称

・取引年月日

・取引の内容(軽減対象率の対象品目である旨)

・税率ごとに区分して合計した対価の額及び適用税率

・税率ごとに区分した消費税額等

・書類の交付を受ける事業者の氏名又は名称

- 適格請求書で新たに記載が必要な事項・インボイス制度の登録番号

・適用税率

・消費税

適格請求書には、これまでの記載事項から3つの情報を追加しなければなりません。

ただし、適格請求書を発行できるのは、登録申請を行った課税事業者のみ。免税事業者は発行ができないので注意してください。

ちなみに課税事業者がインボイス発行のために行う登録手続きは申請書を期限までに提出する簡単な手続きです。

現在免税事業者で課税事業者に変更したい場合は、適格請求書発行事業者登録を行う必要があります。

インボイス制度自体は2023年10月から開始されます。ですから、その前に課税事業者になるのか免税事業者の事業を続けるのかを決める必要があります。

免税事業者を選ぶメリットやデメリットとは?

インボイス制度が導入されても、今までと同じように免税事業者として事業を続けたい方が多いと感じてします。

でも、免税事業者のまま事業を続けると、どのようなメリットやデメリットがあるのか不安な方もいるかもしれません。

まずは免税事業者のメリットやデメリットについて解説します。

免税事業者の最大のメリットは消費税を納税する必要がないこと

免税事業者のままで事業を行うメリットは、消費税を納税しなくてよい点です。

免税事業者(前々年の売り上げが1,000万円を超えていない者)は、消費税を納める必要がありません。

取引をした際に、外税として消費税分の金額を受け取った場合、そのまま売上(報酬)に含められます。ですので、免税事業者は、実際には消費税は納めないにも拘わらず消費税分を請求しています。これを益税といいます。

ただし、免税事業者のままこれまで通りの取引を続けてもらうためには、取引先からの信頼が高くなければなりません。

免税事業者でも取引を継続してもらうためには、日頃から取引先に「あなたでなければ仕事を頼めない」印象を与える必要があります。

免税事業者のまま事業を続けるデメリット

これまで通り免税事業者のまま事業を続ける場合、以下のデメリットがあるので注意してください。

- 取引先が減る可能性がある

- 消費税分の値引きを求められる可能性がある

どちらも売り上げに関わる重要な点なので、安易に免税事業者を選ぶのではなく、よく検討する必要があります。

1.取引先が減る可能性がある

インボイス制度導入後も免税事業者のまま事業を続けようとした場合、取引先が減る可能性があるので注意してください。

これまでは、取引先が免税事業者であっても、受け取った消費税から支払った消費税を引いた金額を納税しても大きな問題にはなりませんでした。

なぜなら、取引先から受け取った消費税から支払った消費税は控除できたため、支払う税金を抑えられたからです。

この仕組みを仕入税額控除と呼びます。

しかし、インボイス制度が導入されれば、免税事業者との取引については仕入税額控除が認められません。

今後も免税事業者へ消費税を支払った場合、控除を受けられないので支払う税金が高くなります。

そのため、課税事業者が取引をする場合、仕入税額控除が認められる課税事業者との取引を優先する可能性があるでしょう。

特に、取引先との信頼関係が構築されていなかったり、他社との差別化ができていなかったりすれば、インボイス制度の影響をモロに受けるかもしれません。

2.消費税分の値引きを求められる可能性がある

取引先から契約の終了を提示されなくても、安心はできません。企業としては余計な税金は支払いたくないと考えるため、これまで支払っていた消費税分については値引きを求める可能性があるからです。

たとえば、これまで毎月の報酬が消費税も含めて55万円だった場合、インボイス制度導入後の報酬額は50万円に減ってしまいます。

そうなれば、年間で60万円の収入減です。さらに、取引をしている課税事業者の数が多ければ、報酬が大きく減る可能性があるでしょう。

課税事業者を選ぶメリットやデメリットとは?

インボイス制度の導入により免税事業者から課税事業者への変更を検討している方も多いでしょう。

そこで課税事業者を選んだ場合のメリットやデメリットについて解説していきます。

課税事業者のメリットは適格請求書の交付ができる

免税事業者から課税事業者になるメリットは、適格請求書の発行ができること。

課税事業者になれば、取引先もこれまで通りあなたに支払った消費税分を仕入税額控除にできるため、税金の負担が増えません。したがって、今回のインボイス制度を理由に契約が打ち切られるリスクは大きく減るでしょう。

むしろ、売り上げが伸びる可能性もあります。なぜなら、インボイス制度が導入された場合、取引先を免税事業者から課税事業者に変えるケースも増えるからです。

つまり、これまで免税事業者が請け負っていた仕事の一部を新たに獲得できる可能性があります。売り上げが1,000万円以下の事業者であっても、課税事業者を選択するメリットは十分あります。

課税事業者になるデメリット

課税事業者になった場合、下記のデメリットがあるので事前にしっかりとおさえておきましょう。

- 消費税を納税しなければならない

- 消費税の納税には申告が必要

- 適格請求書の条件に合うフォーマットに変更しなければならない

順番に解説します。

1.消費税を納税しなければならない

課税事業者になると、消費税を納税しなければなりません。免税事業者のままであれば売上が1,000万円以上にならない限り、消費税を支払う必要はありませんでした。

しかし、課税事業者になった場合、売上にかかわらず消費税を支払う必要があります。当然、あなたに消費税の支払いが増えるので、売り上げが少なければ納税の資金の用意などに苦しむ可能性があるでしょう。

2.消費税の計算や申告手続きが面倒になる

課税事業者になれば消費税の申告も必要になります。そのため消費税を計算した上で申告の手続きが必要です。

消費税の申告方法は、一般課税と簡易課税の2つのパターンのうちいずれか適切な方法で計算しなければなりません。

それぞれの計算方法については以下の通りです。

| 一般課税の計算式 | 課税売上高×10%-仕入額×10% |

| 一般課税の計算式 | 課税売上高×10%-(仕入額-みなし仕入率) |

一般課税とは取引先から預かった消費税額から支払った消費税を差し引いた税金額です。簡易課税は業種によって決められているみなし仕入率を反映して計算する方法です。

みなし仕入れ率は、 卸売業であれば90%、 小売業であれば80%というように決められています。

そして、申告書類の作成も必要です。国税庁のホームページから以下の書類ををダウンロードした上で作成し、納税しなければなりません。

| 一般課税で消費税を納める場合 | ・消費税及び地方消費税確定申告書(一般用) ・付表5課税売上割合・控除対象仕入税額等の計算表 |

| 簡易課税で消費税を納める場合 | ・消費税及び地方消費税確定申告書(簡易用) ・付表5控除対象仕入税額の計算表 |

なお個人事業主は翌年の3月31日までが消費税の申告期限です。一方、法人は課税期間の末日の翌日から2か月以内と期限が違うので注意しましょう。

課税事業者になると、新たに手続きが増えるので、やや面倒になるでしょう。

3.適格請求書の条件に合うフォーマットに変更しなければならない

課税業者の発行する適格請求書は、これまでの請求書と記載事項が異なるため、フォーマットの変更が必要です。

国税庁の公式サイトでは適格請求書の記載事項について詳しく解説されているので、確認してフォーマットを作成してください。

まとめ:適格請求書を発行できないフリーランスや個人事業者は課税事業者への変更も検討する

免税事業者の場合、インボイス制度導入により、取引先や売上の減少が発生するリスクがあります。

そのため、消費税を支払わずにこのまま事業を継続するのか、課税事業者になるのかよく考える必要があります。

今後、法人との取引を増やしたい方やすでに法人との取引が多い方は、課税事業者への変更も検討しましょう。

コメントを残す